[이혜경기자] 미래에셋증권과 미래에셋대우(옛 대우증권)의 합병이 기존 미래에셋증권 주주에게 더 유리한 상황인 것으로 16일 분석됐다. 증권가에서는 양사의 합병병인에 대한 시너지 효과에 대한 기대가 높은 반면에 시너지 발현 시기는 다소 늦어질 수 있다는 전망도 내놓고 있다.

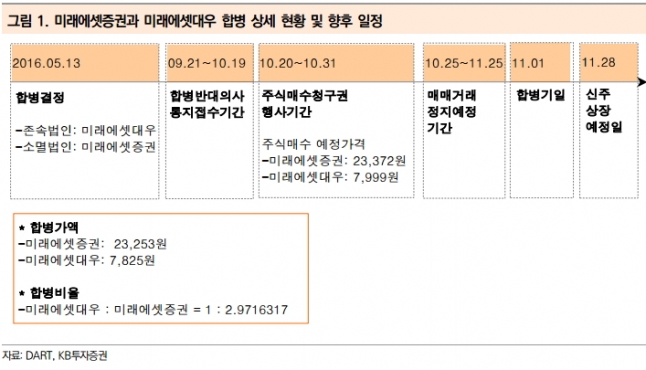

미래에셋증권과 미래에셋대우(옛 대우증권)는 지난 13일 장 마감 후 이사회를 통해 양사의 합병을 결의했다. 미래에셋대우가 미래에셋증권을 흡수합병 하는 방식이며, 합병 후 법인명은 미래에셋대우 주식회사다. 합병기일은 오는 11월1일이다. 합병 후 최대주주는 미래에셋캐피탈이며 최대주주 및 및 특수관계인의 지분율은 18.92%(보통주 기준)가 된다.

기명식 보통주 기준 합병비율은 미래에셋대우 대(對) 미래에셋증권이 1 대 2.9716317이다. 양사 주주들은 오는 10월20~31일 중에 주식매수청구권을 행사할 수 있으며, 주식매수청구 예정가격은 미래에셋대우 7천999원, 미래에셋증권 2만3천372원이다.

유진투자증권의 서보익 애널리스트는 "양사의 합병비율을 보면 미래에셋증권이 더 높은 가치를 평가받았다"고 판단했다.

합병비율 산정에 적용된 합병가액은 대우증권은 7천825원으로 주당순자산배수(PBR) 0.61배, 미래에셋증권은 2만3천2523원으로 PBR 0.78배 수준으로 미래에셋의 가치가 약간 더 높다. 그러나 서 애널리스트에 따르면, 양사의 최근 3년(2013~2015년) 평균 PBR이 미래에셋대우가 0.89배, 미래에셋증권은 0.82배로 미래에셋대우의 가치가 다소 높았다는 지적이다.

이 같은 분석을 반영하듯16일 오전 10시1분 현재 미래에셋증권은 전일 대비 11%대, 미래에셋대우(대우증권)는 8%대 강세를 보이며 미래에셋증권이 더 크게 오르고 있다.

◆합병 후 시너지 효과 크지만 시기가 관건

양사 합병 후 시너지 효과에 대한 기대도 상당하다. 다만 시너지 발현 시기가 늦어질 수 있다는 우려는 있다.

유진투자증권의 서 애널리스트는 "그동안 삼성증권, 미래에셋대우가 받았던 업종 대표주로서 PBR 배수 프리미엄이 부여된 대형 증권주로서의 지위가 이제 미래에셋증권으로 이전될 것"이라고 판단했다.

그는 국내 유일한 초대형 종합금융투자사업자로서 누릴 독점적 지위와 이에 따른 수익창출, 자본조달 및 레버리지 활용, 해외 진출의 전략적 차별화, 합병 후 비즈니스의 유의미한 시너지 등을 미래에셋증권의 투자포인트로 꼽았다.

이어 "향후 증권주 투자전략은 평상적 시기의 베타플레이(업황을 보면서 기계적으로 매매하는 것)에서 벗어나 선제적으로 밸류에이션(기업가치 대비 주가수준)을 주도할 종목을 선별하는 새로운 패턴으로 전개될 것"이라며 "미래에셋증권이 이에 유일한 대안"으로 판단했다.

대신증권의 강승건 애널리스트는 "합병법인의 시너지가 빠르게 현실화 될 것으로 생각하지 않는다"며 합병 직후 바로 시너지 효과가 나오지 않을 것으로 봤다.

두 회사가 인력 효율화보다는 재배치를 통한 효율성 제고를 시도하고 있으며, 자기자본투자(PI)를 포함한 투자은행(IB) 사업을 성장 동력으로 언급하고 있어서 투자자들이 기대하는 수익구조의 변화가 빠르게 현실화 되기는 어려울 것이란 의견이다.

또한 미래에셋증권의 대우증권 지분 인수분을 고려해 양사 자산을 단순합산하면 합병법인의 순자산이 감소하기 때문에 레버리지 비율이 상승하게 되는데(1,000% 상회), 이를 감안할 때 합병법인은 빠른 사업 확장보다는 자원 재분배가 먼저 이뤄질 것 가능성이 높다고 예상했다. 이에 오히려 합병 이후 초기에는 높은 비용부담이 발생할 수 있다고 우려했다.

다만 현재 미래에셋증권이 보유하고 있는 아큐시네트(타이틀리스트·풋조이 등 보유)의 상장 이후 차익 실현 가능성, 중국을 비롯한 부동산 관련 투자자산의 차익 실현 가능성이 존재해 단기 비용 우려가 일부 상쇄될 수 있을 것이라고 덧붙였다.

한편, 양사의 합병 관련 매수청구에 따른 차익을 얻을 수 있는 기회는 높지 않은 것으로 관측된다. 합병이 결정된 5월 13일 대우증권 주가는 8천100원으로(전일 대비 5.9% 상승) 주식매수청구가격 7천999원을 상회했기 때문이다.

유진투자증권의 서 애널리스트는 "증권주는 시황적 특성이 강하기 때문에 합병반대의사통지 접수기간인 10월 19일까지는 주가변동성에 따른 매수청구 가능성을 배제할 수는 없다"며 "이로 인한 주가변동성의 추가 확대 여부를 주의해야 한다"고 조언했다.

이혜경기자 vixen@inews24.com

--comment--

첫 번째 댓글을 작성해 보세요.

댓글 바로가기